Una de las dudas más habituales a la hora de pedir una hipoteca es saber cuánto dinero nos prestará el banco. Existen dos variantes para dar con la cifra mágica: el límite a financiar sobre el valor de tasación y nuestra propia capacidad de endeudamiento. Os explicamos en qué consiste cada una.

Existen varios requisitos que deberemos cumplir para conseguir una hipoteca, algunos de los cuales también serán determinantes para saber cuánto dinero nos presta el banco. Es importante tener presente estos elementos antes incluso de negociar con el banco. A nadie le gustaría buscar la casa de sus sueños para después ver que el banco no se la financia no porque sus condiciones no sean buenas, sino porque está pidiendo demasiado dinero.

En este sentido, los dos factores que indicen sobre el importe de la hipoteca son los límites establecidos sobre el valor de tasación del inmueble y la capacidad de endeudamiento del hipotecado. El primero se refiere al porcentaje del valor del piso que el banco está dispuesto a financiar. Habitualmente este porcentaje queda establecido en el 80% del valor de tasación, que no de compra, si bien todavía existen unas pocas hipotecas por el 100%. Este dinero, junto con un 10% para los gastos de la hipoteca, deberemos haberlo ahorrado previamente, ya que sino será difícil conseguir el préstamo.

El segundo factor para saber cuanto dinero nos prestará el banco es la capacidad de endeudamiento, que como su propio nombre indica no es más que el límite de deuda que puede asumir una persona sin poner en peligro su estabilidad financiera. Se trata de una medida que todos los bancos y cajas suelen tener muy en cuenta, ya que si se sobrepasan determinados porcentajes aumenta el riesgo de impago, algo que la entidad tratará de evitar a toda costa.

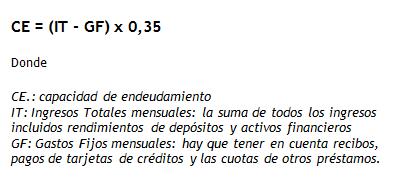

La capacidad de endeudamiento está determinada por los ingresos y deudas que tiene una persona en un momento dato. Se expresa a través de la siguiente fórmula matemática:

Lo que esta fórmula nos viene a decir es que el límite de endeudamiento de una persona está situado en el 35% de sus ingresos totales. Este límite es relativamente flexible y puede elevarse al 40% en perfiles concretos de bajo riesgo, pero no podemos contar con ello siempre. Una vez superado ese límite será muy difícil que el banco le ofrezca financiación adicional. Este límite es relativamente tan bajo porque así se establece un margen de seguridad en caso de que haya algún imprevisto.

Conocer la capacidad de endeudamiento es crítico para saber la cuota mensual de la hipoteca que nos permitirá asumir el banco. Con esos datos y extrapolándolos al plazo del préstamo (el límite general es de 35 años aunque existen algunas hipotecas a 40 años e incluso a 50 años) podremos calcular la cuantía que nos prestará el banco y por lo tanto el perfil de vivienda al que podemos acceder.

También te puede interesar:

- Las mejores hipotecas para subrogar

- Las mejores hipotecas a interés variable

- Comisiones en hipotecas

- Impuestos de la hipoteca

- Las mejores hipotecas para jovenes

- Las mejores hipotecas a interés fijo